IFRIC第23号「法人所得税の税務処理に関する不確実性」の解説

【関連ブログ】

以下では繰延税金資産・負債が登場します。

繰延税金資産・負債に関してはこちらのブログをまずご覧ください。

繰延税金資産とは何か?

目次

~~~~~~~~~~~~~~~~~~~~~~~~

①はじめに

②背景

③不確実性を考慮しない会計処理

④不確実性を考慮した会計処理

⑤比較

⑥開示規定

⑦まとめ

~~~~~~~~~~~~~~~~~~~~~~~~

①はじめに(IFRSやIFRICをご存じでない方へ)

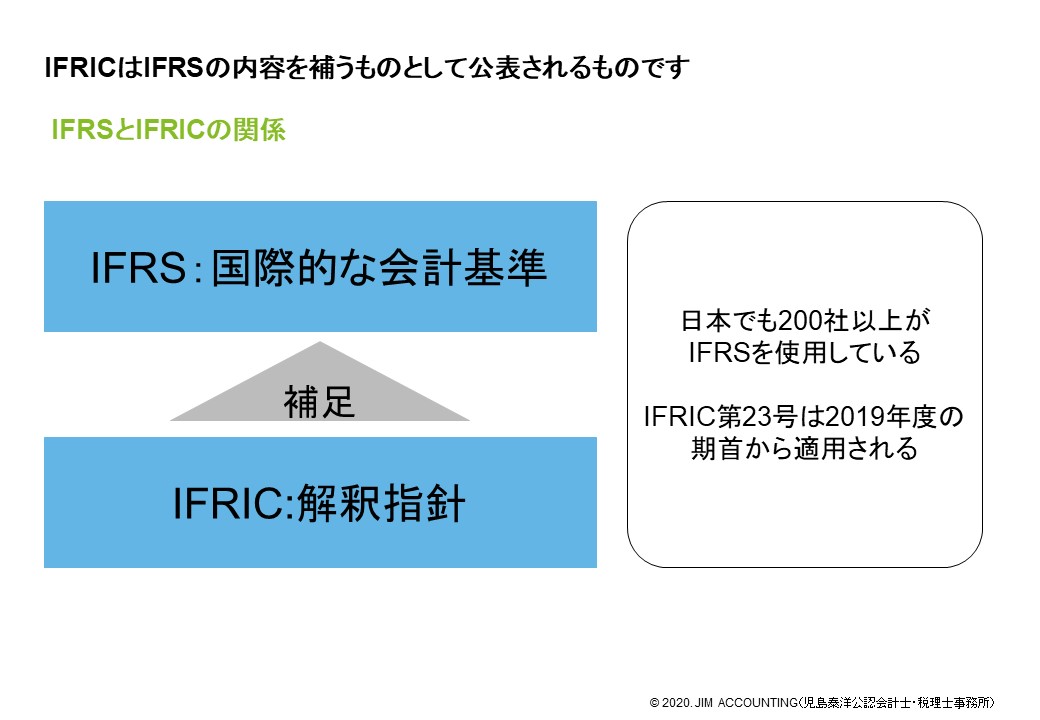

IFRSあるいはIASという言葉を聞いたことがある人でも、IFRICという言葉は聞いたことがない人が多いと思います。(※)

IFRSはヨーロッパの国々を中心に世界各国で使用されている国際的な会計基準のことで、日本でも200社を超える企業がIFRSを使って財務諸表を作成しています。なお、IASはIFRSの古い呼び名です。

IFRICはこのIFRSの足りないところを補うものだと思ってください。

すなわち、IFRSでは必ずしも明確な定めがないときに、IFRICはそれを補うための一定の考え方となる指針を与えてくれるのです。

IFRIC第23号「法人所得税の税務処理に関する不確実性」(以下、本指針という)はIAS12号「法人所得税」を補うものとして、2017年6月に公表され、2019年1月1日以降に開始する事業年度から適用されることになっています。

IFRSを適用している企業で3月決算の会社であれば、2019年4月1日時点から適用することになります。

(※)略語について

IFRS: International Financial Reporting Standards(国際財務報告基準)

IAS: International Accounting Standards(国際会計基準)

IFRIC: International Financial Reporting Interpretations Committee(国際財務報告解釈指針委員会)

なお、以下の説明では簡略化のため、用語や内容等に関して厳密な正確性にはこだわっておりませんことをあらかじめご容赦ください。

②背景

IFRIC第23号ができた背景を考えます。

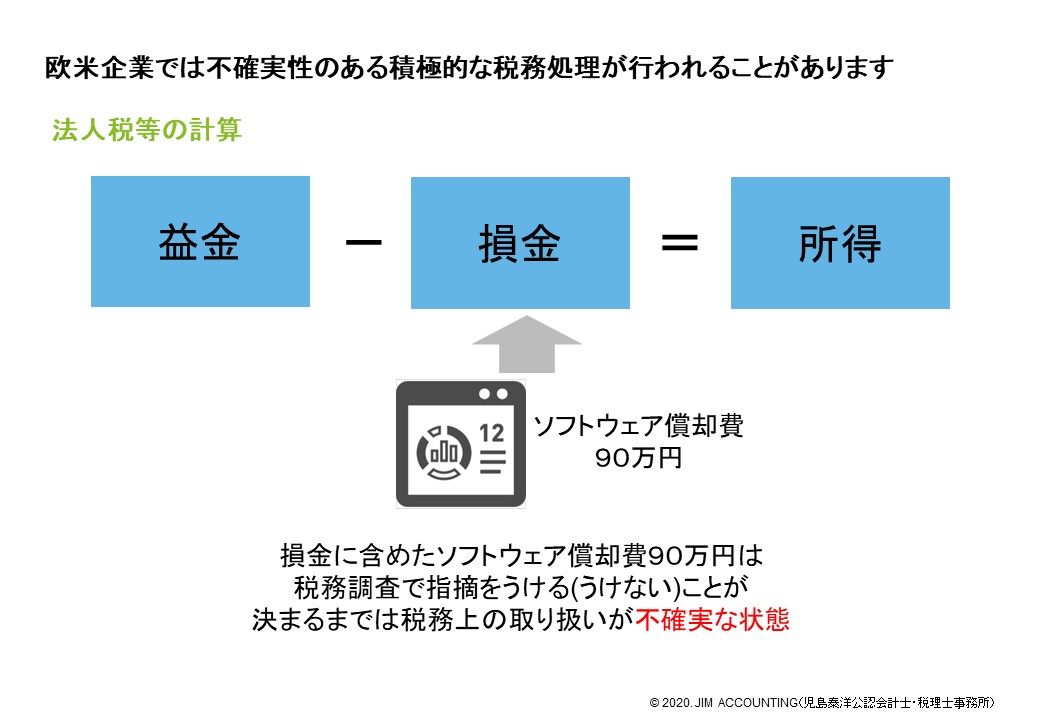

法人税等の計算を行うとき、会社は例えば以下のような判断を行います。

・益金や損金を申告するか否か

・益金や損金をいつ計上するか

・益金や損金をいくら計上するか

例えば、100万円のソフトウェアを年度の初めに購入し、会計上は半額の50万円を費用に、税務上は90万円を損金(以後、会計上の収益・費用も税務上の益金・損金という用語に統一します)に計上したとします。ところが、もし税務調査が入った場合、ソフトウェアは通常5年で償却しますので、90万円全額が損金として認められる可能性は低いと思われます。つまり、税務調査が入って指摘をうけるあるいはうけないことが決まるまで、この90万円は損金として認められるかどうか「不確実」な状態にあるといえます。

税務調査で損金にできないと指摘されれば法人税等を追加で支払わないといけませんし、なにも指摘されなければ法人税等を追加で支払わなくてもよくなりますが、実際に税務調査が入るまではどちらに転ぶか分からないからです。

このような税務上の処理の不確実性をどのように会計処理するべきかIAS12号には明確な定めがなく、会社によって実務が異なっていました。

そのため、この不確実性に関する会計処理を明らかにするために本指針が公表されたのです。

ちなみに、同様の会計基準はアメリカではすでに2007年に導入されています。(旧FIN48。現在はASC740)

日本では上記のような損金を積極的に多く計上して法人税等を減らす税務申告はあまり一般的ではありませんが、欧米では法人税等も費用のひとつと考えているため、多少の無理はあっても益金は少なめに損金は多めに申告する傾向があるようです。

欧米企業は認められるかどうか不確実な税務処理をたくさん(?)行っているため、このような会計基準が必要となったのです。

③不確実性を考慮しない会計処理

実際の税務申告をもとに法人税等および繰延税金資産・負債を計算し、不確実な税務処理が税務当局に将来否認された場合の影響(法人税等の追加支払いなど)に対しては引当金を積むなどの何らの会計処理を行わない想定で説明します。

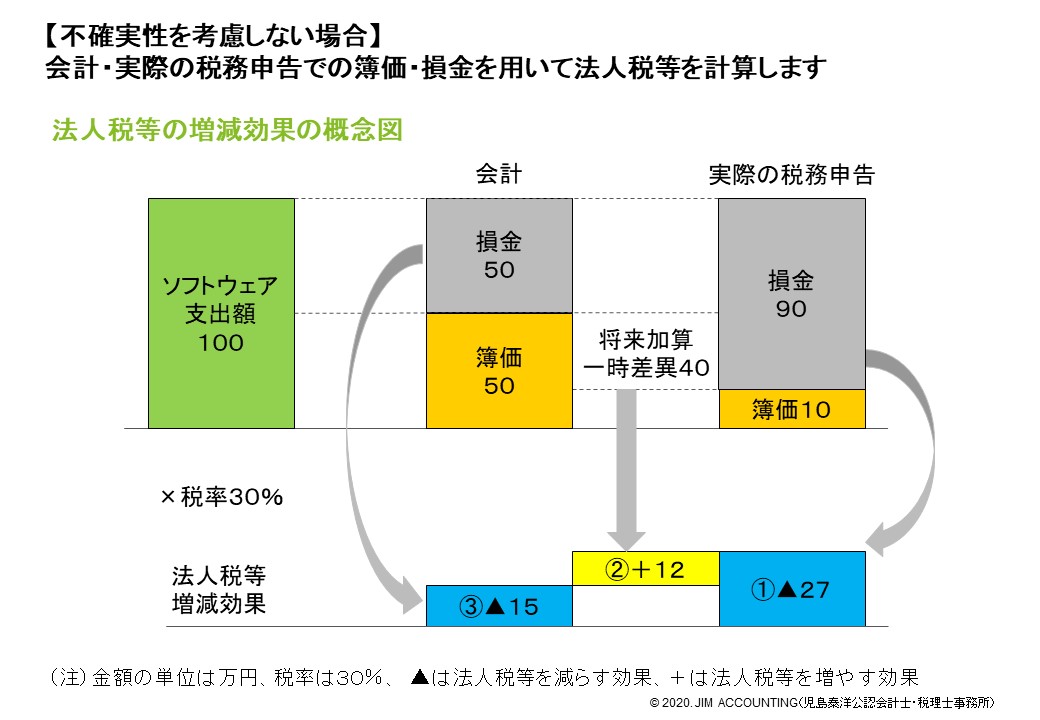

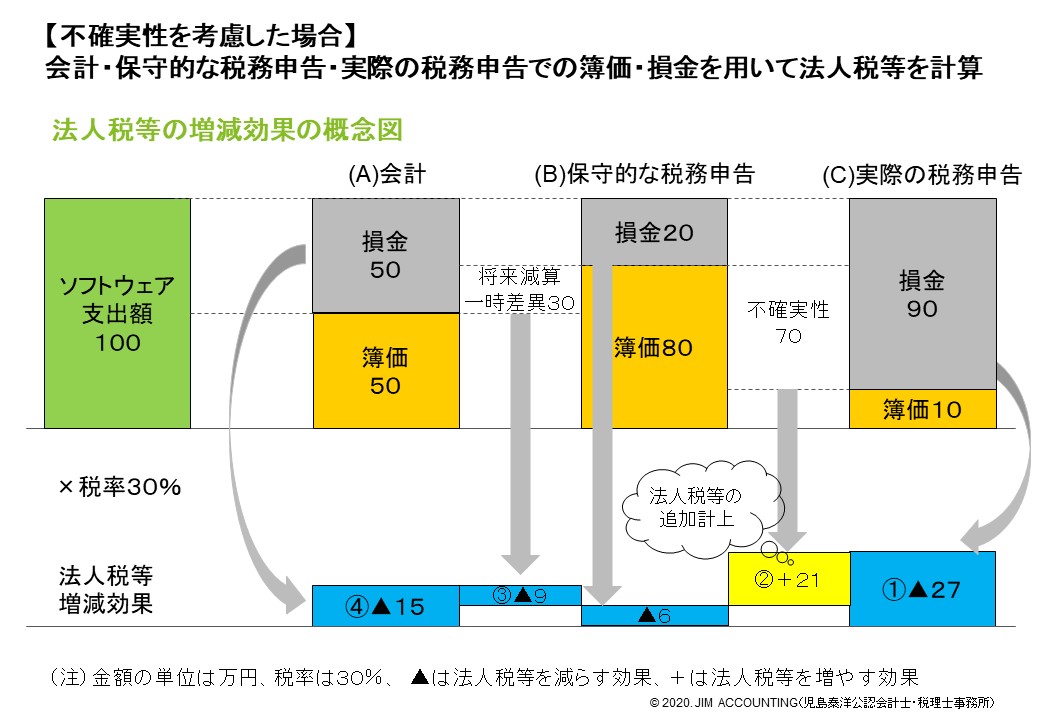

上記の例でソフトウェアの購入による支出額100万円のうち、会計上は50万円、税務上は90万円を損金に計上したとします。

このとき、税務調査が入ったとするとソフトウェアを購入した年度に損金として認められる金額は20万円(=100万円/5年)になるとします。

また、益金は損金を十分に上回ることとし、損金や繰延税金資産・負債の計上が法人税等を増減させる効果だけを考えます。

税率は30%とします。

そうすると、以下の図のようになります。

税務申告上は90万円を損金に計上しますので27万円の法人税等減額効果がありますが、会計上は50万円だけを損金に計上しますので15万円の法人税等減額効果しかありません。税務申告と会計の差異40万円はこの場合は将来加算一時差異(将来的にはなくなる差異)となり、会計から見ると税務申告は法人税等を12万円余分に減らしていることになります。

そのため、繰延税金負債を12万円計上し、法人税等調整額を同額計上することによって法人税等減額効果を一部取り消します。

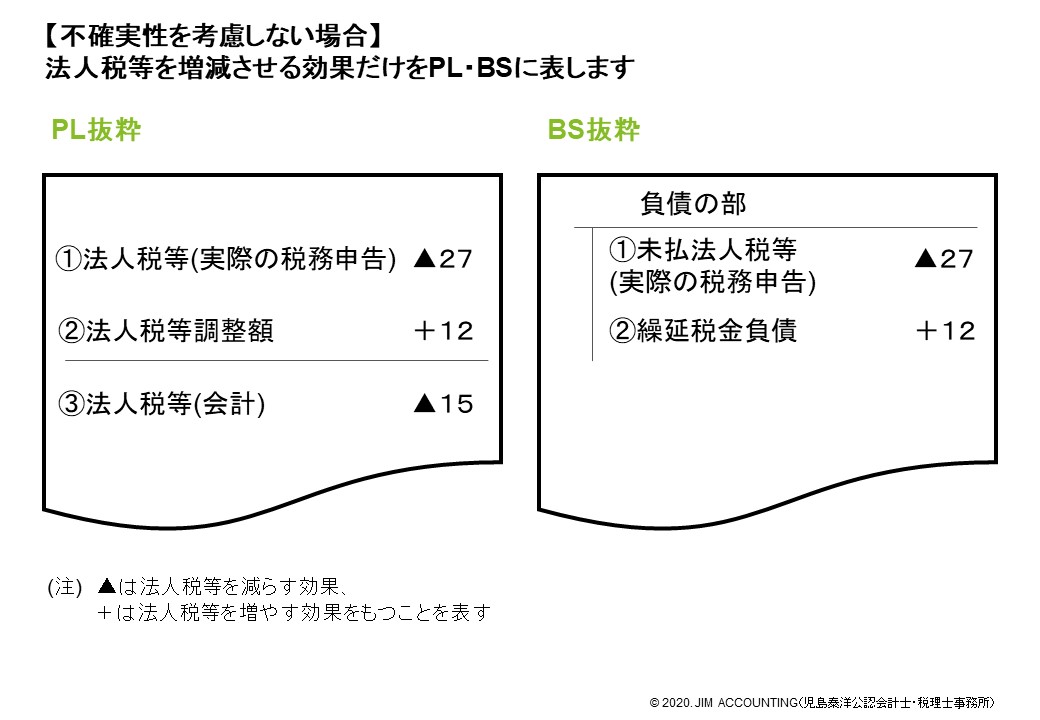

このときPL(損益計算書)およびBS(貸借対照表)は以下の通りとなります。

④不確実性を考慮した会計処理

では不確実性を考慮した場合の会計処理はどうなるのでしょうか。

③では会計と税務申告の2つがあって、それぞれのソフトウェアの損金計上額と簿価の違いに着目していました。

ここでもうひとつ「保守的な税務申告」を登場させます。すなわち、税務調査をうけても指摘を受けないであろう税務申告をした場合の損金計上額と簿価を考えます。

上記の例だと、「保守的な税務申告」では、ソフトウェアの支出額100万円のうち、支出した年度に認められる損金を20万円とします。

そうすると、以下の図のようになります。

(B)「保守的な税務申告」が(A)「会計」と(C)「実際の税務申告」の間に挟まることによって、(A)と(B)の差異から繰延税金資産が生じ、(B)と(C)の差異から追加の法人税等が生じます。

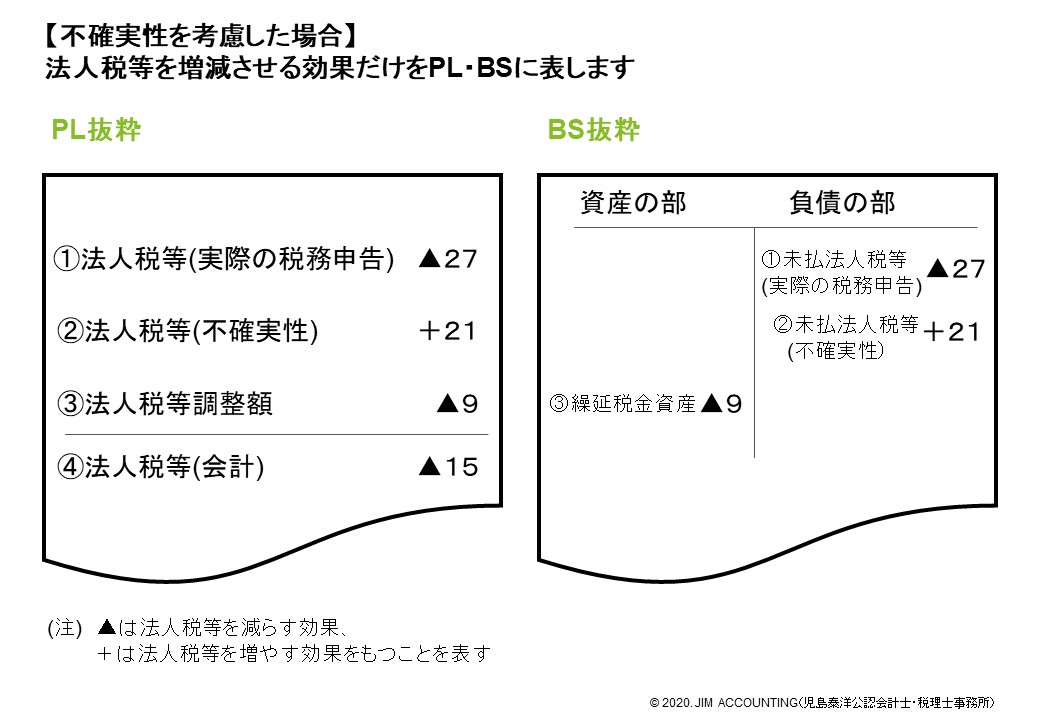

このときPL(損益計算書)およびBS(貸借対照表)は以下の通りとなります。

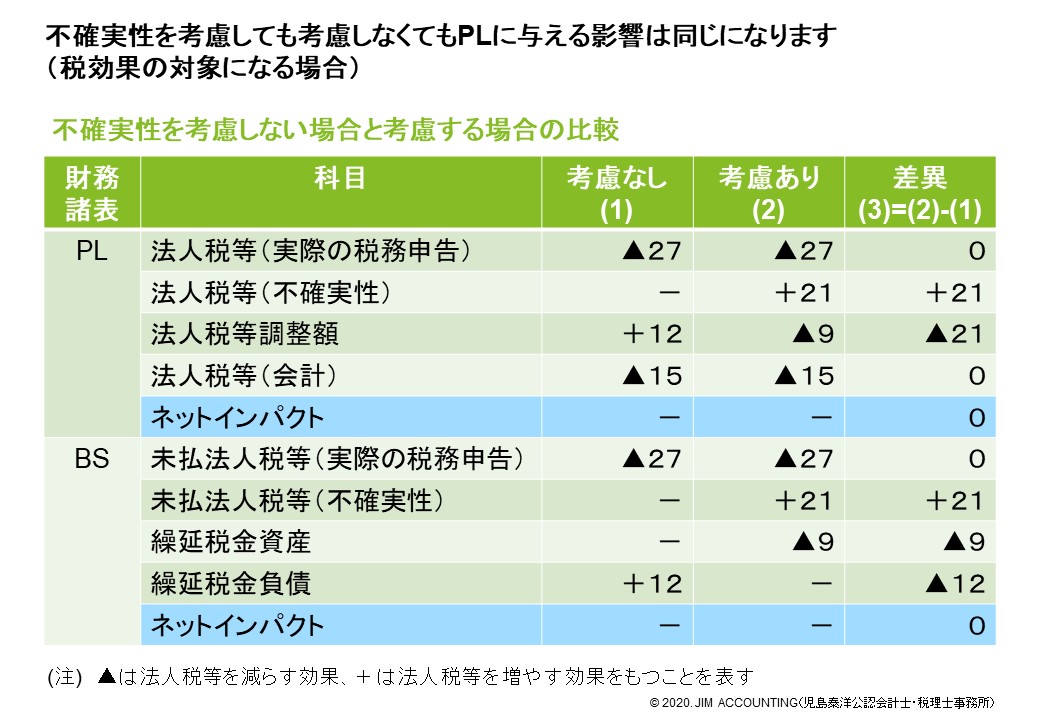

⑤比較

③と④を比較してみると、(A)会計上の法人税等、(C)実際の税務申告上の法人税等はどちらも同じですが、(B)保守的な税務申告を行った場合に課されるであろう法人税等を追加で計上しているところが異なります。

また、繰延税金資産・負債の金額が異なっています。これは繰延税金資産・負債を計算する基礎が、(A)と(C)のソフトウェア簿価の差異ではなく、(A)と(B)のソフトウェアの簿価の差異に変わったためです。

いずれにしても、この例ではPLに最終的に与える影響は結局は同じになります。不確実性を考慮しない場合でもする場合でも、税効果の認識によって会計上の法人税等の金額になるように調整されるからです。

ところが、移転価格税制で将来課税される不確実性がある場合などは、事情が異なります。移転価格税制による所得の申告もれを指摘された場合、この申告漏れは単純に法人税等を増加させるだけです。その後、再び損金になることはありません。したがって、税効果の対象とはならず法人税等の総額が増加することになります。

⑥開示規定

本指針が特別に定めた開示規定はありません。

IAS第1号「財務諸表の表示」や、IAS第12号「法人所得税」などの規定にしたがって開示を行うことになります。

⑦まとめ

いかがでしたでしょうか。

本指針は2019年度の期首からすでに適用されていますが、期首時点で適用による影響額を開示した企業は当事務所の調べでは数社しかないようです。

期末決算ではどうなるかが注目されます。

以上

JIM ACCOUNTING

代表 公認会計士・税理士 児島泰洋

(※)質問や意見等ございましたら、以下の問い合わせフォームからお問い合わせください。

エラー: コンタクトフォームが見つかりません。