キャッシュ・フロー計算書の解説-現預金が増えるとキャッシュは減る?

キャッシュ・フロー計算書の解説

名古屋の公認会計士・税理士の児島泰洋です。

今回のブログではキャッシュ・フロー計算書について解説させていただきます。

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

目次

①キャッシュ・フロー計算書とは

②なぜ必要なのか

③キャッシュ・フロー計算書の作り方

④キャッシュの望ましい生み出し方・使い方

⑤クイズ

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

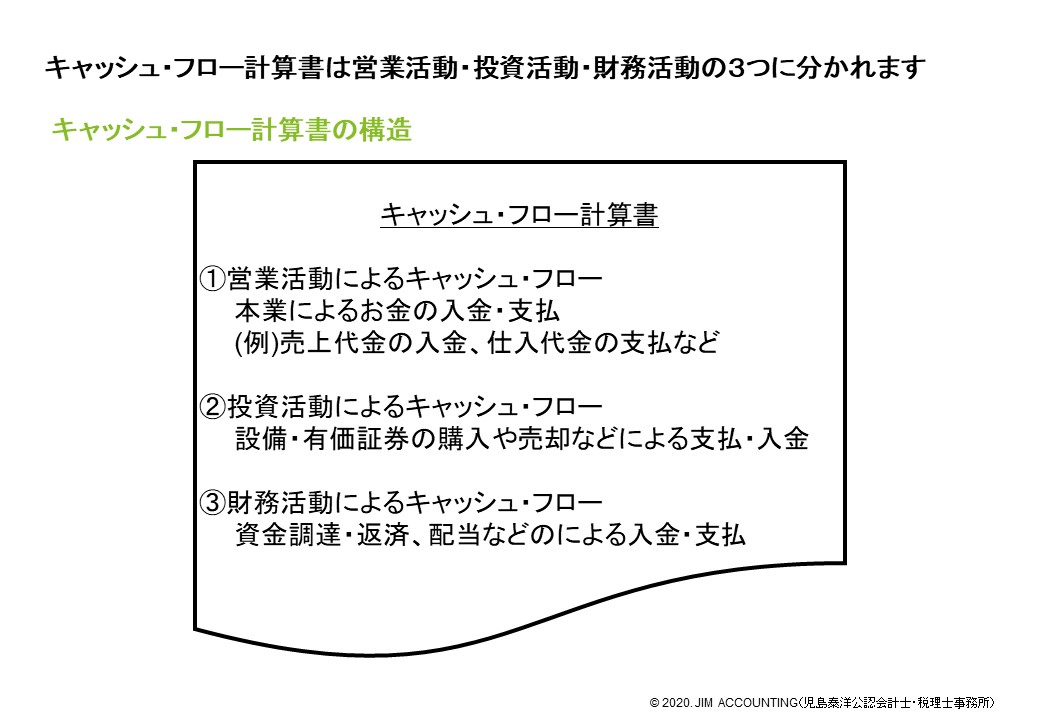

【①キャッシュ・フロー計算書とは】

キャッシュ・フロー計算書とは、その名の通り、お金の出入りを

「営業活動によるキャッシュ・フロー」

「投資活動によるキャッシュ・フロー」

「財務活動によるキャッシュ・フロー」

の三つに分けて計算したものです。

「営業活動によるキャッシュ・フロー」はいわゆる企業の本業によるお金の支払・入金のことをさします。メーカーであれば、原材料の調達による支払、製品の販売による入金などがこれにあたります。

「投資活動によるキャッシュ・フロー」は機械設備などの固定資産や有価証券などの購入・売却によるお金の支払・入金にあたります。

「財務活動によるキャッシュ・フロー」は銀行からの借入または返済、株主からの資本の調達や配当などによるお金の支払・入金にあたります。

以下では、営業活動によるキャッシュ・フローにしぼって解説していきます。

また、キャッシュ・フローはC/Fと略します。

【②なぜ必要なのか】

キャッシュ・フロー計算書は今でこそ貸借対照表と損益計算書と同じく基本三表のうちの一つですが、以前はありませんでした。

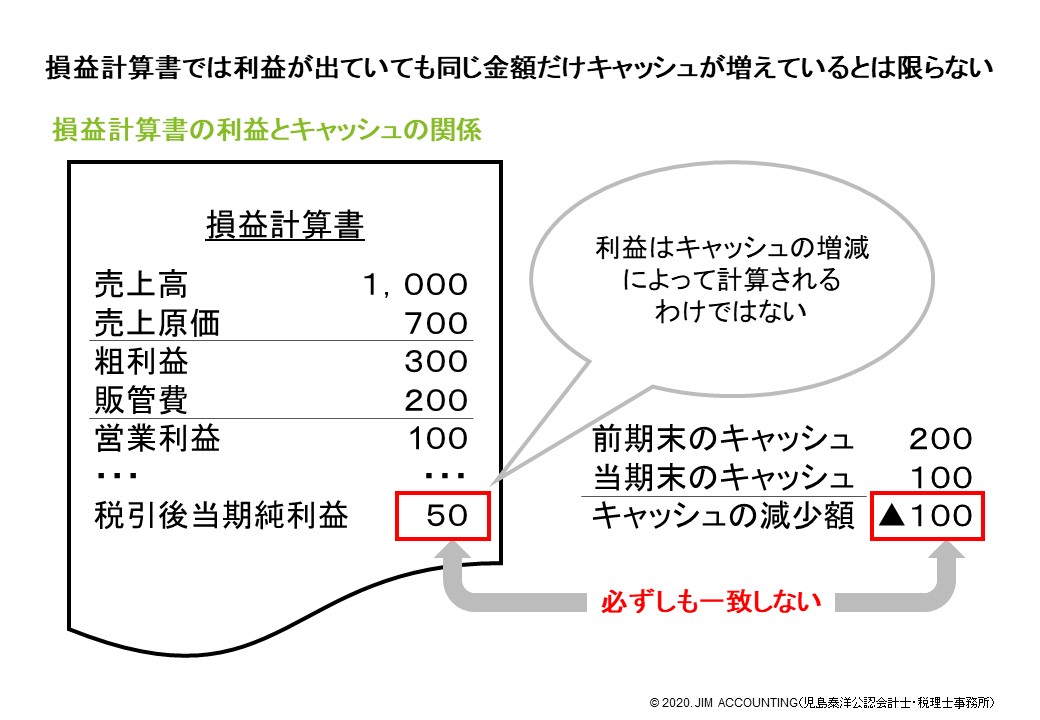

なぜ必要になったかというと、損益計算書で計算される「利益」の金額と「キャッシュの増加額」があまりにかけ離れていて、利益が出ていてもキャッシュがなくて倒産してしまうという事例が多くあったからです。

損益計算書の利益が必ずしもキャッシュが増加することを意味しないのは、現金商売によるビジネスを除けば、掛けによる売り買いが行われるのが普通だからです。また、減価償却費のように費用なのにキャッシュの流出はないものもあります。

売上が増えていて利益も出ているのにお金がないという状態は珍しくありません。通常は仕入代金の支払の後に売上代金が入金されるため、売上が増加すればするほどお金は不足しがちとなり、最悪の場合、資金がショートして倒産なんてことも起きてしまいます。企業が倒産してしまっては取引先、銀行や株主も当然困ってしまいます。

ところが上記の理由で損益計算書で利益が出ているかどうかだけチェックしていても、企業が健全にお金を生み出せているのかどうかはわかりません。

そのため、営業活動でしっかりキャッシュを生み出せているか、生み出したキャッシュを将来の投資や借入金の返済・配当金の支払いなどに回せているかなどをチェックできる計算書が必要になったのです。

上場企業では2000年3月期から作成が義務づけられました。

【③キャッシュ・フロー計算書の作り方】

キャッシュ・フローはお金の出入りを総額で計算するのが自然な考え方です。つまり、「営業活動」であれば、売上によるキャッシュの受取額、仕入によるキャッシュの支払額を総額で計算します。これを「直接法」といいます。(総額法とはいいません。)

ところが、売上や仕入はたった1日でも何度も繰り返されるので、総額を計算するのは相当に手間です。そこで、「間接法」という方法が考え出されました。

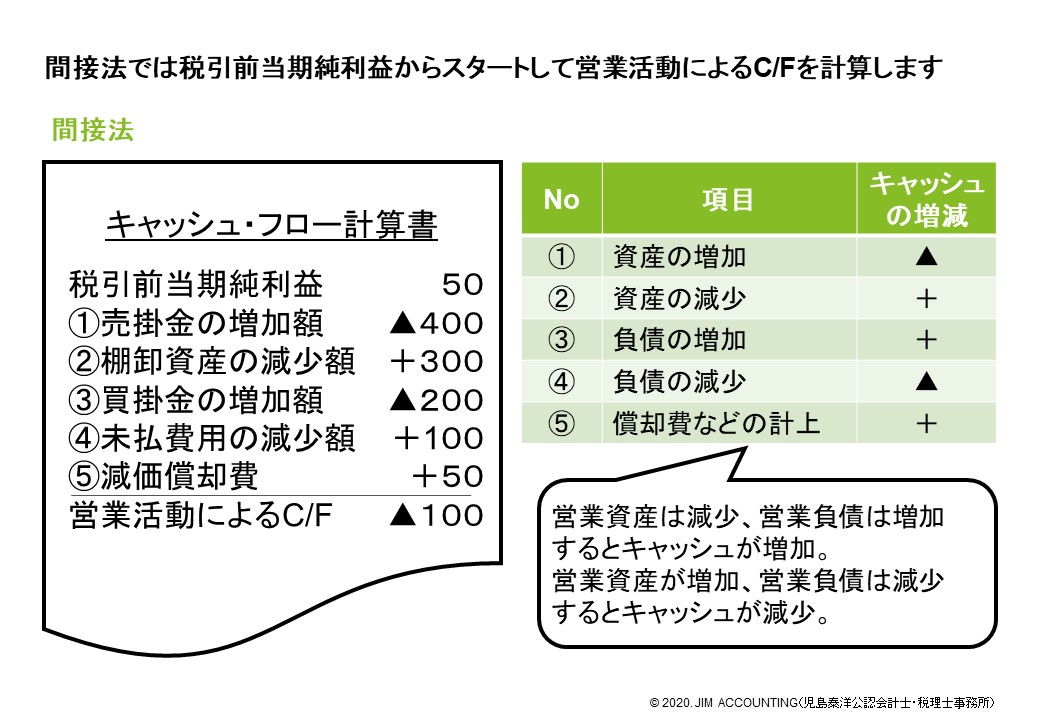

間接法は税引前当期純利益をスタート地点として、現預金以外の流動資産や流動負債の増減などを足し引きして「営業活動によるキャッシュ・フロー」(損益計算書の利益に近い概念)を計算します。

もともと、利益とキャッシュの増減が一致しないことが原因であったわけですから、その違いを生み出す要因(掛けによる売買、現金支出を伴わない費用など)だけを調整してあげればよいだろうという考え方です。

損益計算書の利益は、売上があればあたかもキャッシュが増加した、仕入があればあたかもキャッシュが減少したかのように計算されますが、掛けによる売買であればキャッシュは動かないのです。そのため、売掛金の増加額は利益からマイナスし、買掛金の増加額は利益にプラスします。逆に、売掛金の減少額は利益にプラスし、買掛金の減少額は利益からマイナスします。

このように、間接法によるキャッシュ・フロー計算書では売掛金のような資産の増加はキャッシュのマイナスを意味し、買掛金のような負債の増加はキャッシュのプラスを意味します。逆に、資産の減少はキャッシュのプラス、負債の減少はキャッシュのマイナスを意味します。

つまり、キャッシュの観点からは、資産は減少させ、負債は増加させたほうがよいわけです。資金繰りに苦しい会社はきっと全く逆のこと(資産の増加と負債の減少)がおきているはずです。

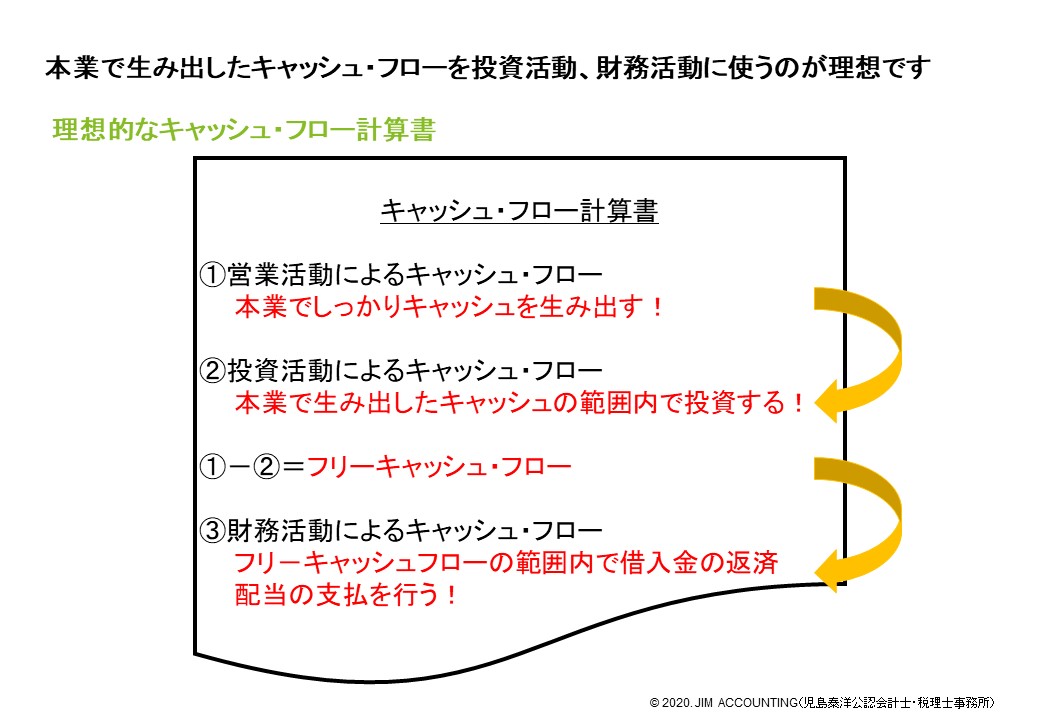

④キャッシュの望ましい生み出し方・使い方

もちろん、キャッシュはただ増やせば良いというものではありません。投資活動(設備投資などの支出)にも回さなければ、将来にわたってキャッシュを生み出し続けることができません。

ちなみに、営業活動によるキャッシュ・フローから投資活動によるキャッシュ・フローを引いたものをフリー・キャッシュフローといいます。

フリー・キャッシュフローはその名の通り、自由に使えるお金のことです。借入金があればここから返済できますし、配当金の支払いにも使えます。借入金の返済や配当金の支払いは「財務活動によるキャッシュ・フロー」になります。

営業活動によるキャッシュ・フローの範囲内で投資活動を行い、さらに余ったキャッシュを使って借入金の支払などを行うのがひとつの望ましい形です。

キャッシュ・フロー計算書を作ってみると、自社がキャッシュをうまく回しながら経営できているかどうかが一目瞭然となります。

⑤クイズ

最後にクイズです。

現預金も資産だとすると、現預金の増加はキャッシュの減少でしょうか?

ぜひ考えてみてください。

JIM ACCOUNTING

代表 公認会計士・税理士 児島泰洋

メール: yasuhiro.kojima@jimaccounting.com

お問い合わせは以下のフォームからも行うことができます。

エラー: コンタクトフォームが見つかりません。